取消静音

取消静音

听新闻

听新闻

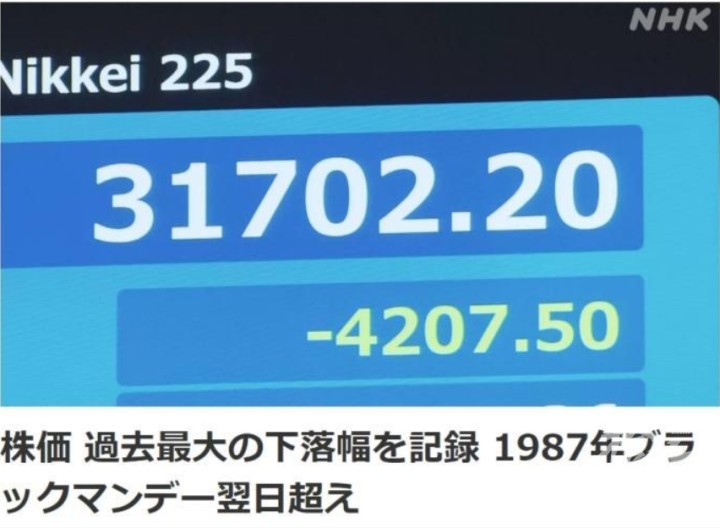

亚太股市经历了“黑色星期一”。今日,日本股市暴跌,其中,日经225指数一度下跌超过4000点,收盘下跌12.4%,超越1987年10月“黑色星期一”的纪录,创历史最大跌幅。午后,日本东证指数期货再次触发熔断机制,今日第二次暂停交易。

韩国这边也好不到哪里去,韩国KOSPI200指数、韩国综合指数均跌超8%。韩国创业板指(KOSDAQ)暴跌8%后触发熔断机制,恢复交易后跌幅扩大至 9%。

与此同时,澳大利亚股市也未能幸免,基准股指下跌超过3%,创下自2022年6月以来的最大单日跌幅。亚太股市整体的疲弱走势也在一定程度上拖累了A股,截至收盘,A股三大指数均下跌超过1%,两市逾4700股出现下跌,离岸人民币兑美元相对坚挺,涨超400个基点,最高升至7.1107,创1月以来新高。

日股ETF成“重灾区”

今年开年以来,日本股市一度是全球最受欢迎的资本市场,大量的国际资本涌入,推高了以日经225指数为代表的资本市场。在此背景下,不少跨境ETF特别是日股ETF出现了高溢价交易的情况,投资者对于日本股市趋之若鹜。而现在,该指数自7月高点下回落20%。

不过,伴随着今日日本股市大跌,这些跨境ETF成为了重灾区。截至8月5日收盘,华安三菱日联日经225ETF10%跌停,工银大和日经225ETF、易方达日兴资管日经225ETF、南方东证指数ETF、华夏野村日经225ETF跌幅也在9%左右。

究竟是什么原因造成了一系列的大幅变化呢?问题的核心指向了日本央行的加息政策。在此之前,日本央行在7月31日结束的货币政策会议上决定,将政策利率从0%至0.1%提高至0.25%左右。这是今年3月日本央行结束负利率政策以来首次加息。会议同时决定,将央行的国债购买额从目前的每月约6万亿日元(1美元约合152.7日元)逐步缩减,到2026年1月至3月减至每月3万亿日元左右

众所周知,日本央行一直以来都是日本国债市场以及日本股市最大的买家,而此次加息之后,潜在的资本退出和放缓也刺激到了众多国际投资者敏感的神经,投资者们纷纷抛售风险资产,日元汇率则大幅上升。日本央行委员会成员表示,如果4月提出的经济活动和物价前景实现回暖,并且潜在通胀上升,日本央行将提高政策利率。

国金证券分析,本次日股大幅回调的主要原因,是日本央行货币政策的改变。本次日本央行加息15个基点,超过了市场之前预计的10个基点。

日股暴跌会产生多大的影响?

“日本股市的下跌对于全球资产的影响可能会超过许多人的认知。”杭州相关国有银行金融市场部负责人告诉记者,”日本股市下跌的根本性原因在于日本央行的利率政策以及日元资产的吸引力,在全球交易市场,日元一直扮演着非常重要的角色。因为日本央行一直维持低利率甚至负利率,那么对应到金融市场就是,大家借入日元然后投资于墨西哥比索这样的高收益资产,也就是外汇市场比较知名的套息交易。如今,当日元汇率或利率发生变动,尤其是升值时,套息交易面临平仓压力,投资者需要抛售高收益资产并买回日元以偿还债务。这种大规模的资金流动对全球资本市场造成了巨大冲击,导致权益市场承压。“

此外,美联储的一系列货币政策也会给风险资产带来冲击。上周中,美联储宣布维持现有利率,随后,美国7月非农就业数据远逊预期引发投资者对经济衰退的恐慌。

美国劳工部当天公布的数据显示,今年7月美国非农业部门新增就业人数仅为11.4万,失业率环比增长0.2个百分点至4.3%,创2021年10月以来新高。相关数据触发经济衰退指标“萨姆规则”,该规则定义当失业率的三个月移动平均值较过去12个月的低点高出0.5个百分点以上时,就意味着经济已经进入衰退的早期阶段。

高盛的最新研究显示,历史上,在美联储首次降息后,亚洲股市表现通常是积极的,但在经济衰退环境中则表现不佳。在不同宏观条件下,医疗保健和消费板块在美联储首次降息后表现最好,而在衰退背景下,防御性和商品板块表现优于全球周期性板块和金融板块。

记者 林司楠

热点推荐

热点推荐

分享成功

分享成功