花1500元买保险,三次理赔获134.6万元赔款中国人寿多次赔付助客户挺过难关

华龙网-新重庆客户端2月25日10时讯 “买的时候,并不相信一千多元钱,能有几万甚至上百万元的医疗费用报销。如果不是中国人寿营销员耐心地给我普及保险功能,近百万的医疗费足以让我们这种普通家庭举步维艰,负债累累。”春节前,当合川叶女士收到中国人寿第三次理赔金时感动地说到。

突发意外重度烧伤

三次入院 医疗费超140万

2020年3月22日,47岁的叶女士,在家用酒精烧鸡毛时,不慎将装有酒精的玻璃瓶引燃爆炸,造成全身面积达60%左右的重度烧伤,叶女士被立即送入重庆市西南医院进行治疗。

烧伤治疗,疗程多、恢复慢、费用高。据悉,西南医院为叶女士制定的治疗方案,预估费用在80万以上。叶女士丈夫蒋先生焦虑的四处奔走借钱,大儿子哭着说:“爸,我就是去卖血也要救我妈,我妈平时最爱拍照,我还答应了疫情之后带她去旅游的”。

心急如焚的蒋先生想起妻子曾经买过中国人寿的保险产品,抱着试一试的心情,联系了合川支公司营销员小王。

了解情况后,小王通过国寿e店APP迅速查询到,叶女士在2018年10月15日,投保了中国人寿康悦百万医疗保险、百万如意行住院津贴险、长久呵护意外医疗险。小王告诉蒋先生:“别慌,在中国人寿买的保险能赔,我们一起面对。”随后,小王第一时间通过95519热线为叶女士报案,并积极协助蒋先生整理相关理赔资料准备理赔。

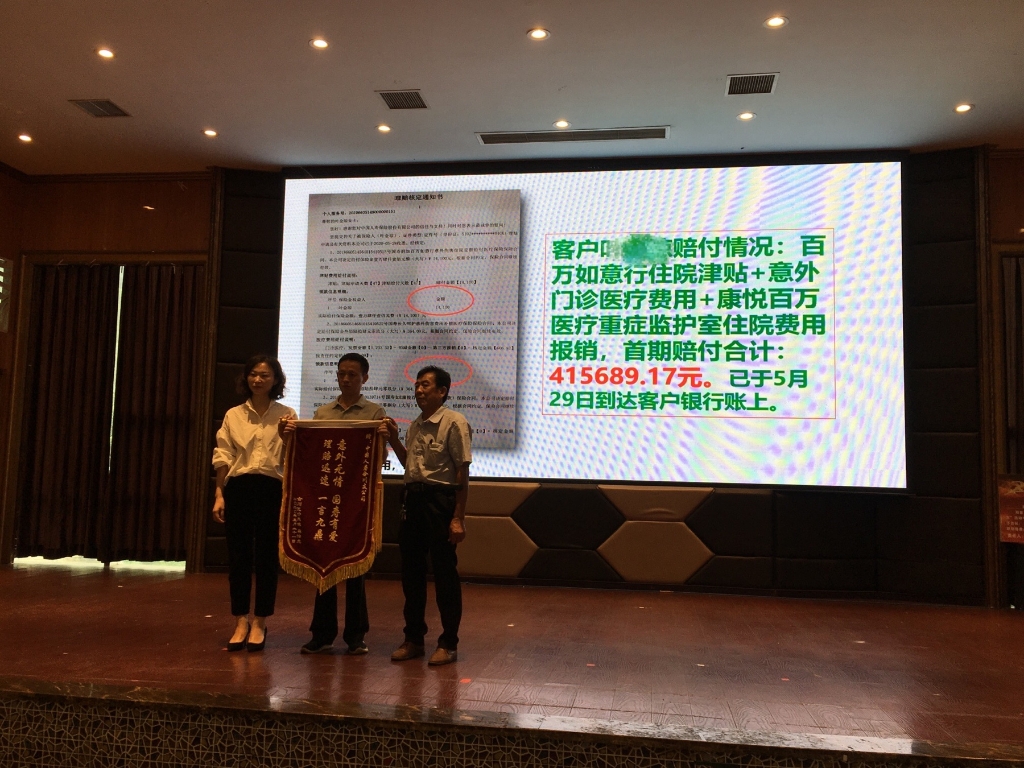

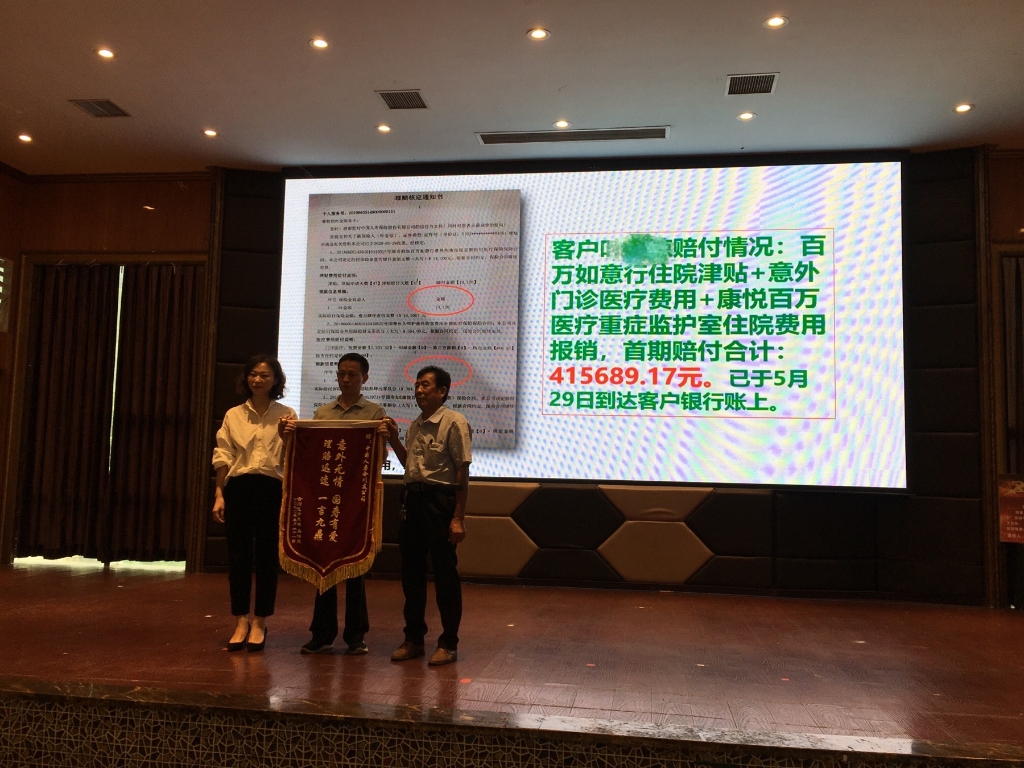

从2020年3月底开始至春节前,叶女士先后三次入院,医疗费超140万元,在小王的协助下,蒋先生分三次向中国人寿合川支公司提出保险理赔申请,分别给付保险赔款41.5万元、61.1万元、32万元,共计赔付134.6万元。

“如果没有中国人寿的保险理赔,完全无法支付我妻子高昂的治疗费。”蒋先生感叹道,治疗、护理、生活,处处都是开销。有了这笔赔款,不仅让妻子得到更加及时有效的治疗,也让花光积蓄的他不用到处借钱。家里上有老人,大儿子大学,二儿子读高中,人到中年生活本就如履薄冰,猝不及防的意外,很容易就会将一个普通家庭击垮。

蒋先生表示,“非常感谢国寿营销员为我们推荐保险,太幸运了。保险对于一个家庭抵御意外和疾病风险有着重要意义,谁要是再说没用,我愿意现身说法。”蒋先生还请小王为他本人再次制定保险方案,补充了国寿福终身重大疾病保险和国寿百万如意行等保险产品,加大风险保障力度。

国寿重疾+医疗保险

成家庭风险抵御“标配”

事实上,每个家庭面临着各种各样的风险,如疾病、意外造成的财务损失风险,家庭经济支柱突然身故让家庭陷入生活窘境的风险,规划不善造成的老无所养的风险等等。

“一人得病,全家返贫”的社会现象屡见不鲜,动辄十几万、几十万的治疗费用,并非一个普通家庭能轻易承担。

据了解,本次为叶女士提供多次赔付的保险产品是国寿如e康悦百万医疗保险,是中国人寿一款非常“热销”的医疗报销型保险。

据该公司相关销售人员介绍,这款保险通常和同样“热销”的国寿福终身重大疾病保险、住院津贴保险进行组合销售,因保费规划合理、保障范围全面、保额理赔充分,赢得了众多老百姓的青睐,已经成为当下普通家庭构建风险保障的“标配”。

该工作人员指出,重大疾病保险与医疗险最显著的区别是:重疾险属于给付型,医疗险属于报销型。如购买重疾险,客户确诊出现合同约定范围内的疾病时,保险公司会一次性给付重大疾病保险金。而医疗险却是报销性质的赔付,客户在办理出院手续后,凭借相关材料向保险公司申请理赔。

简单说,重大疾病保险和医疗保险的作用其实是相辅相成的,重大疾病保险,既可以弥补医疗费用,也是治疗后康复费用的主要来源。同时,还能弥补生病后不能工作的收入损失。而医疗险,不受病种的限制,住院费用超过免赔额符合条件就能赔,用来报销治疗费用,减轻经济压力,可以作为社保的有力补充。

亲爱的用户,“重庆”客户端现已正式改版升级为“新重庆”客户端。为不影响后续使用,请扫描上方二维码,及时下载新版本。更优质的内容,更便捷的体验,我们在“新重庆”等你!

亲爱的用户,“重庆”客户端现已正式改版升级为“新重庆”客户端。为不影响后续使用,请扫描上方二维码,及时下载新版本。更优质的内容,更便捷的体验,我们在“新重庆”等你!

数字报

数字报

手机报

手机报 通讯员投稿

通讯员投稿