BioFaaS企业级架构 助力民生银行数字化转型

华龙网-新重庆客户端10月11日14时讯 数字经济时代来临,商业银行纷纷加快数字化转型步伐,着力打造“开放、生态、智慧、敏捷”的新价值。作为中国银行业改革试验田,民生银行顺势而为、趁势而上,将数字金融作为全行重点战略转型方向,全面向“智慧银行”和“生态银行”加快转型。

数字化转型,就是利用数字化技术对业务模式和流程进行全方位重塑,这就需要该企业具备强大的数字化技术应用和管控能力。其中,企业技术架构承接企业级业务战略,是科技建设的顶层设计,是技术与业务融合的桥梁,更是企业数字化能力的根基和源动力。近年来,民生银行提出BioFaaS架构愿景(Bionic Finance as a Service 仿生金融云服务),遵从平台化、自主化、场景化、开放化演进原则,围绕“用户感知、金融智能、金融核心、金融生态”四大核心能力,以“分布式+云原生”为依托、“业务中台+数据中台+AI中台”为突破,逐步构建起集团级资源整合能力和组合式业务创新能力,技术创新成果加速向业务服务价值落地。

用户感知,渠道无以为界,打造有温度的银行

民生银行以生物识别、手机U宝、可信设备等安全技术为基础,建设开放银行、远程银行、5G手机银行、智慧银行旗舰店等多种渠道,真正实现“突破时空限制”、“实时在线”、“全程无接触”的金融服务。

在全场景、全渠道触达的基础上,民生银行大力打造个性化的用户感知能力。手机银行充分应用大数据分析,打造“千人千面、千企千面”的服务能力,推出5G版、至简版、小微版、私银版等专属服务,精准满足不同客群的金融服务需求;远程银行利用智能音视频技术,创新推出了视频见证、视频双录、虚拟坐席等技术,将传统网点亲见业务升级为足不出户的线上办理模式。目前,远程银行业务场景已覆盖85%柜面非现金业务,累计服务客户1500万人次,单日峰值突破3万人次,客户满意度达99.6%,客户活跃度、重复使用率已高于线下网点次。

智慧银行体验店应用“5G网络、客户图谱大数据、物联网、区块链、虚拟数字人、生物识别、人工智能、VR”八类新型技术,聚焦“迎宾、场景、营销、服务、交付、管家”的六维智能设计,搭建起全新的金融服务场景生态。智慧银行体验店开业后,日均客流量较之前增加62%,在创新金融体验、增强品牌影响力方面成效明显。

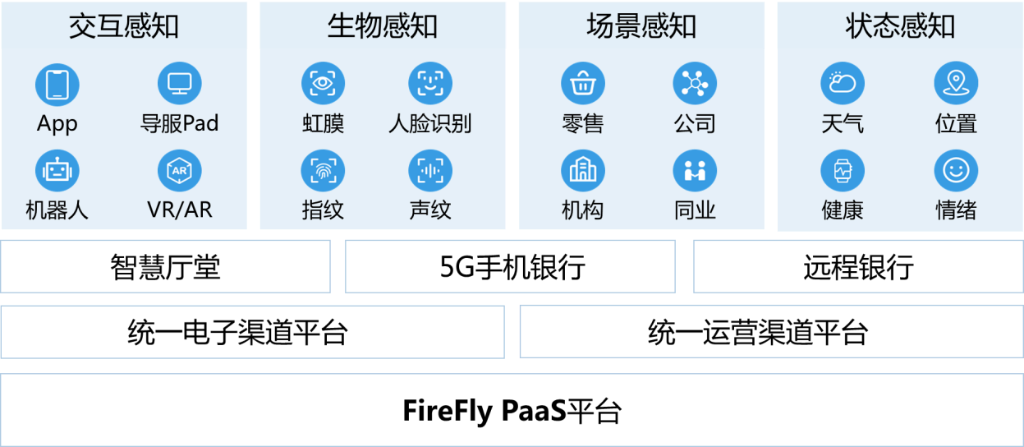

经过多年的持续深耕迭代,民生银行已形成覆盖交互感知、生物感知、场景感知、状态感知的全方位感知技术,并通过统一电子渠道、统一运营渠道、FireFly PaaS三大基础技术平台,集中发力渠道能力建设及整合,着力打造有温度的银行。

金融智能,决策无所不知,打造懂你的银行

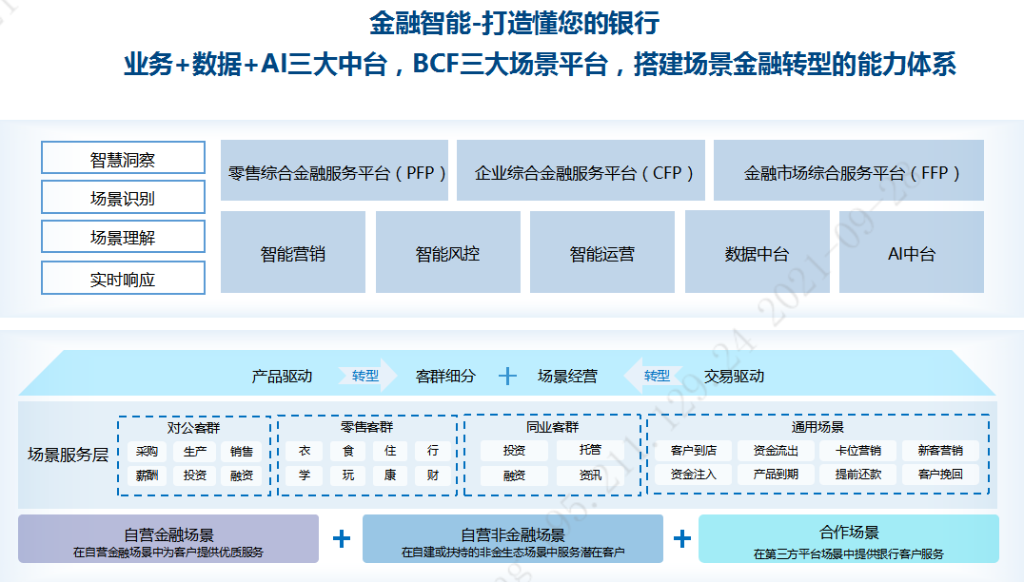

金融智能,是场景金融的驱动器。民生银行全面转向场景化客群经营的业务模式,围绕客群精细化经营,应用“业务中台+数据中台+AI中台”能力,智能匹配客户需求,提供场景化的综合金融服务。

零售业务领域(C端),聚焦场景金融、智能营销、智能风控、智能收单、移动金融等重点业务领域,构建财富管理、小微生态、消费信贷等金融场景,持续打造以零售综合金融服务平台(PFP)为核心的零售策略应用及场景金融体系。

公司业务领域(B端),以企业综合金融服务平台(CFP)为核心,构建“六大产品体系+六大中台体系+六大风控体系”,支持企业客户在线办理账户开户、全球速汇、融资等业务,推动新供应链金融、“通、聚、盈”结算与现金管理等金融服务快速嵌入交易场景,为企业提供全供应链、全交易银行的综合化金融服务。

金融市场领域(F端),面向同业客群搭建子公司资管平台、托管平台、同业资金平台三大平台,整合同业金融场景,提供“产品、交易、服务”三位一体的综合金融服务体系。

机构业务领域(G端),以国家政务服务一体化为契机,围绕海关、财政、社保、公积金、税务、教育、文化、医疗等行业领域深耕生态经营,为机构客群和上下游客户构建全场景、智能、便捷、贴心的综合化金融服务。

通过中台的提炼和沉淀,民生银行已形成一批标准化、可复用的营销、风险、运营、数据、人工智能等领域的服务,并且支持敏捷开发、敏捷交付。同时,借助雁栖风控场景平台、鸿雁风控场景平台,在大力加强合规化、标准化和模块化的基础上,推动营销能力、风控能力全面向场景化、实时化、智能化转型,打造懂你的银行。

金融生态,服务无处不在,打造便捷的银行

金融生态,旨在打造“BioFaaS 科技+金融生态圈”,需要金融企业融入产业链,开放共建,合作共赢。为此,民生银行加快开放银行平台推广,通过API服务、小程序、生态金融云等各种方式,开放产品与服务,不断突破传统金融业务的渠道边界、客户边界、服务边界,助力合作伙伴打造金融服务能力、增强用户黏性,实现互利共赢。

当前,民生银行“生态云”已广泛应用在车主、养老、亲子等零售客群以及白酒、汽车、政务、政采等政企客群。如针对白酒行业,民生银行场景化企业金融服务平台提供“购销通+采购e+票据通知”多产品组合服务,围绕生产端和消费者两个层级纵深延伸,打造了融合订单管理、账户管理、订单支付、票据管理和在线融资等功能的全产业链、线上化金融服务综合解决方案,将金融服务嵌入企业上下游产业链中,提升了企业融资效率及资金流向管控能力。

零售客群是民生银行的发力重点,以做大客群规模、做深客群经营为目标,着重开发车主、亲子客群场景平台。其中,权益聚合服务平台基于客户日常生活的高频消费场景,连接优质服务商为行内外客户提供生活服务;车主平台聚合优质车主服务供应商,面向行内外优质车主客群,提供全国性的加油、洗车、保养等车主服务;亲子平台以中国少年儿童基金会公益活动及喜马拉雅流量入口为起点,为亲子客群提供公益、财商课程、素质教育等刚需亲子产品服务。该平台已累计营销100万余人,为银行带来金融资产余额400亿元。

金融核心,效率无以伦比,打造安全可靠的银行

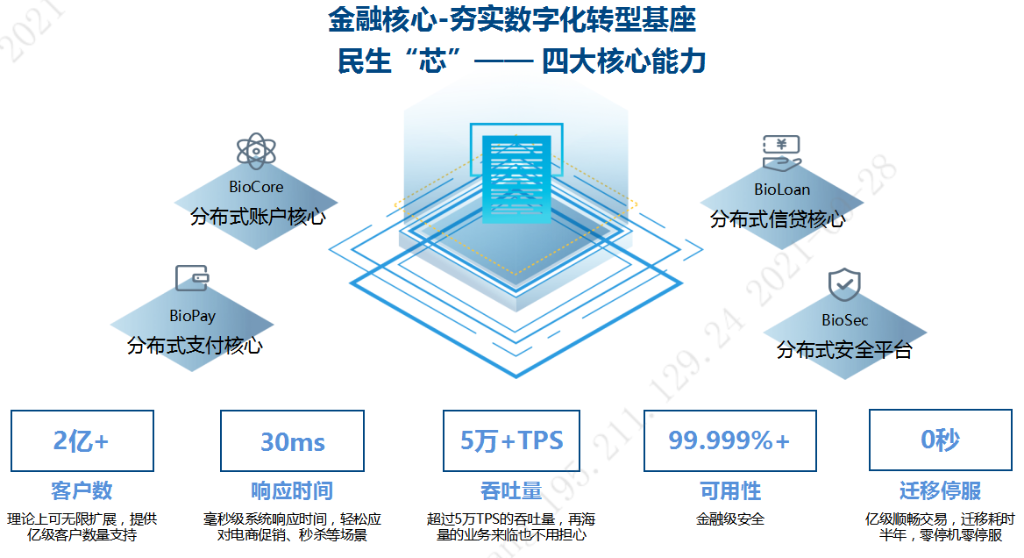

金融核心是数字化转型的根基,民生银行重点发力“云原生体系”、“分布式体系建设”,夯实数字化基座。

2019年初,民生银行组建了覆盖技术管理、基础技术、运维、基础环境、业务开发、渠道应用等多条线的专项工作组,推动“云原生”体系化的落地建设,已在金融云体系中实现了具备应用管理、应用资源管理、应用自动化部署运维、应用云服务、应用云开发、云组件集成、大数据以及安全服务集成等平台能力。同时,打通应用生命周期数据的无缝联接,为技术人员提供一站式应用开发、运维与安全体验,提升业务交付效率,实现科技赋能。

2021年3月,民生银行分布式核心完成了亿级客户的在线无感迁移,标志着全行分布式体系建设成功收官。自此,民生银行已完成全分布式架构的“存、贷、汇”及安全体系建设。得益于微服务、单元化架构,以及自主研发的分布式技术平台的强大能力支持,分布式架构体系下的民生数字化基座,具备海量客户、海量业务、海量数据高效支撑,业务突发峰值动态扩容的秒级处理能力,为该行数字化转型提供坚实基座。

此外,民生银行持续推进前沿技术探索创新,加强ABCDI(AI人工智能、Block-chain区块链、Cloud -Computing云计算、Data大数据、IoT物联网)+5G技术攻关研究,建设区块链贸易金融平台、电子存证平台、数字人民币平台、供应链金融平台等。与此同时,该行还搭建了覆盖全网、立体纵深式的合规及安全保障体系,如为解决线上合约签署的合法性问题,推出可信手写签章服务;为解决大额转账、敏感信息修改等线上场景中的安全性与便捷性问题,推出基于终端可信环境的数字证书服务,等等。

科技引领、数字民生。展望未来,民生银行将持续深耕BioFaaS企业级架构,打造民生特色的企业技术架构,努力实现“渠道无以为界”、“决策无所不知”、“服务无所不在”、“效率无以伦比”的发展目标。

亲爱的用户,“重庆”客户端现已正式改版升级为“新重庆”客户端。为不影响后续使用,请扫描上方二维码,及时下载新版本。更优质的内容,更便捷的体验,我们在“新重庆”等你!

亲爱的用户,“重庆”客户端现已正式改版升级为“新重庆”客户端。为不影响后续使用,请扫描上方二维码,及时下载新版本。更优质的内容,更便捷的体验,我们在“新重庆”等你!

数字报

数字报

手机报

手机报 通讯员投稿

通讯员投稿